市場概要

世界の貿易金融市場規模は2022年に480億7,000万米ドルと推定され、2023年から2030年にかけて年平均成長率(CAGR)4.6%で成長すると予測されている。グローバリゼーションと国際貿易が市場の成長を大きく後押ししている。グローバル規模で事業が展開される中、国や時差を越えて買い手と供給者の橋渡しをする金融ソリューションへのニーズが高まっている。貿易金融はこのような必要不可欠なサービスを提供し、より円滑な国際貿易取引を可能にする。進化し続けるテクノロジーは貿易金融に革命をもたらしました。デジタル・プラットフォームとフィンテックの革新により、企業は貿易金融へのアクセスと活用が容易になりました。これらのテクノロジーは、申請プロセスを合理化し、ペーパーワークを減らし、意思決定を迅速化することで、貿易金融をより魅力的で効率的なものにしている。

さらに、複雑化するグローバル経済の中で、企業は信用リスク、為替リスク、地政学的リスクなど様々なリスクに直面している。貿易金融は、信用保険やヘッジ・オプションなどのリスク軽減ソリューションを提供し、企業が予期せぬ財務上の損失から身を守ることを可能にする。

貿易パターンの変化は、市場のダイナミクスを促進する上で重要な役割を果たしている。こうした変化には、貿易金融サービスの需要に総合的に影響する様々な要因が含まれる。特筆すべき要因の一つは、新たな貿易ルートや回廊の出現である。グローバルな貿易ネットワークが発展するにつれ、インフラ整備、政治的合意、需給の変化などの要因により、新たなルートが目立つようになる可能性がある。このような新たな貿易ルートは、多くの場合、柔軟でニーズに合った資金調達ソリューションを必要とするため、貿易金融は国際商取引を促進する上で極めて重要な要素となっている。

景気低迷や不確実性の高まりの中で、企業は困難な状況を乗り切る戦略的手段として貿易金融を利用することが多い。このような時期は、個人消費の減少、事業投資の減少、全般的な信用収縮が顕著であり、企業の資金力を圧迫する可能性がある。これに対し、貿易金融は企業のキャッシュフローを効率的に管理するための重要なライフラインとなる。短期クレジットや貿易金融ファシリティを利用することで、企業はサプライヤーへの支払いや運営コストの補填など、当面の財務的義務を果たすために必要な流動性を確保することができる。このような資金的余裕は、経済的苦境における存続と債務超過の分かれ目となる。

市場において顕著な阻害要因となっているのは、非効率、遅延、コスト増を招きかねない、伝統的な紙ベースのプロセスの存続である。こうしたレガシーな方法は、貿易金融業務の円滑な流れを妨げ、手作業によるミスや不正のリスクを招きやすい。この課題を克服するためには、ブロックチェーン、人工知能、デジタル文書化などの最新技術の導入が不可欠です。ブロックチェーンを導入することで、貿易取引の透明性、安全性、トレーサビリティを高め、不正の可能性を減らすことができる。デジタル・プラットフォームと自動化されたシステムを導入することで、文書処理が合理化され、貿易金融取引の承認と実行が迅速化され、最終的には効率化とコスト削減が促進される。

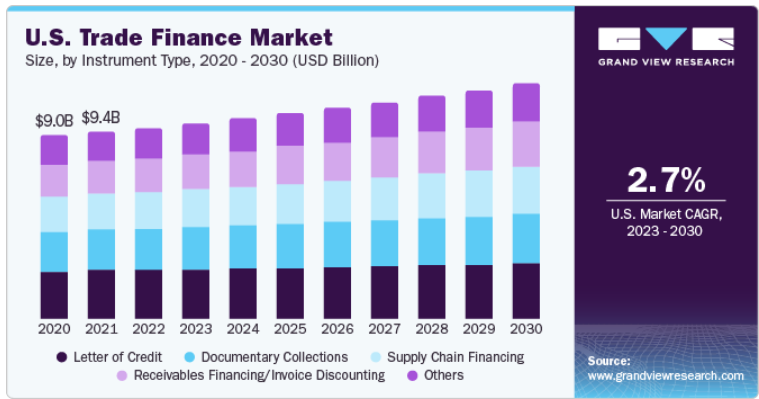

金融商品の種類別では、信用状分野が2022年の市場を支配し、25.0%を超える最大の収益シェアを占めた。信用状分野は、国際貿易取引に安全で信頼できるメカニズムを提供する役割を果たすため、歴史的に市場を支配してきた。信用状は、買い手と売り手の双方に貿易条件が満たされることを保証する金融保証として機能する。これにより、売り手にとっては不払いのリスクを軽減し、買い手にとっては商品の引渡しを確実にすることができる。

売掛債権ファイナンス/インボイス・ディスカウント分野は、予測期間中最も速い年平均成長率5.9%を記録すると予想される。同分野は、未払い請求書を担保として活用することで、企業に柔軟で利用しやすい資金調達ソリューションを提供する。この柔軟性は、資金繰りに課題を抱える中小企業にとって特に魅力的である。さらに、貿易金融のデジタル化により、売掛債権ファイナンスのプロセスは大幅に合理化されました。オンライン・プラットフォームとフィンテックの革新により、企業は売掛金の管理と融資が容易になり、事務処理と取引時間が短縮された。

サービスプロバイダー別では、銀行部門が2022年の売上高シェア35.0%以上で市場を支配した。銀行は広範なネットワークと世界中の企業との確立された関係を有しており、国際貿易取引において信頼できる仲介者となっている。この信頼は、支払いと引渡しの保証が最も重要な国境を越えた取引において特に重要である。さらに、銀行は信用状、貿易ローン、書面回収など、幅広い貿易金融商品やサービスを提供している。このような多様性により、銀行はグローバル貿易に従事する様々な企業の多様なニーズに応えることができる。

金融機関セグメントは、予測期間中に大きなCAGRを記録すると予想される。金融機関は、特定のニッチを埋め、専門的なサービスを提供する能力を持つため、市場においてかなりの割合で台頭している。金融機関は伝統的な銀行と比較して、より機敏でカスタマイズされたソリューションを提供することが多い。金融機関はテクノロジーを活用してプロセスを合理化し、事務処理を軽減し、資金調達への迅速なアクセスを提供している。この機敏性により、従来の銀行が十分なサービスを提供できなかった中小企業を含む、より広範なビジネスに対応することができる。

貿易の種類別では、2022年には国際セグメントが59.0%超の収益シェアで市場を支配した。国際貿易金融は、貿易取引が本質的にグローバルな性質を持つことから、市場を支配してきた。このタイプの貿易金融は、時間、距離、通貨のギャップを埋める融資ソリューションを提供することにより、国境を越えた貿易を促進することに特化している。貿易金融が優位を占める主な理由のひとつは、大量の商品やサービスが国家間を移動する国際貿易の規模である。

国内セグメントは、予測期間中に大きなCAGRを記録すると予想される。国内貿易は、一国の経済活動のかなりの部分を占め、しばしば国際貿易量を上回る。その結果、国内貿易に従事する企業は、運転資金を管理し、キャッシュフローのギャップを埋め、一国内における商品とサービスの円滑な流れを確保するための資金調達ソリューションを必要としている。さらに、電子商取引やデジタル・プラットフォームの台頭は、特に小売や流通などの分野で国内貿易を加速させている。

企業規模別では、大企業セグメントが2022年の売上高シェア73.0%超で市場を支配した。大企業は、複雑なサプライチェーン、多数のサプライヤー、グローバルな顧客基盤を伴う大規模な国際貿易業務に従事することが多い。こうした複雑なネットワークを管理するには、円滑な取引とリスクの最小化を確実にするために、相当な資金力と洗練された貿易金融ソリューションが必要となる。さらに、確立された大企業は通常、金融機関と良好な関係を築いており、信用状、貿易信用保険、サプライ・チェーン・ファイナンスなど、幅広い貿易金融サービスを利用することができる。

中小企業セグメントは、予測期間中最も速いCAGR 5.7%を記録すると予想される。グローバリゼーションとデジタル化によって競争の土俵が平らになり、中小企業は国際貿易により容易に参加できるようになった。オンライン・プラットフォームやフィンテック・ソリューションの助けを借りて、中小企業はかつて大企業の領域であった貿易金融サービスにアクセスできるようになった。さらに、中小企業は機敏で順応性が高いことが多いため、ニッチ市場を特定し、消費者の嗜好の変化に迅速に対応することができる。

業種別では、2022年に建設業が22.0%以上の収益シェアで市場を支配した。建設業界は、そのユニークな特性と多額の資金需要により、市場で圧倒的な存在感を示している。建設プロジェクトには、原材料、重機、熟練労働者の調達のために大規模な資金を必要とする、国境を越えた複雑なサプライチェーンが関与することが多い。また、こうしたプロジェクトは長期に及ぶ傾向があるため、長期にわたって事業を維持するための貿易金融ソリューションがさらに必要とされている。

海運・ロジスティクス分野は、予測期間中最も速いCAGR 6.0%を記録すると予想される。海運・ロジスティクス分野は、世界貿易業務において極めて重要な役割を担っているため、急速に台頭してきている。この分野はサプライチェーンの中核を担い、国境や大陸を越えた物品の移動を促進している。国際貿易が成長し続けるにつれ、効率的なロジスティクス・サービスと資金調達ソリューションに対する需要が急増している。海運・ロジスティクス企業は、テクノロジーとデジタル化を活用して業務を最適化する傾向を強めており、その結果、サプライ・チェーン全体の透明性とトレーサビリティが高まっている。

エンドユーザー別では、2022年の市場は輸入者セグメントが41.0%以上の収益シェアで支配的であった。輸入者セグメントは、国際貿易活動において重要な役割を担っているため、歴史的に市場を支配してきた。輸入業者はしばしば貿易取引の主要な開始者であり、国内需要を満たすために様々な国から商品や原材料を調達している。このような取引を円滑に行うため、輸入業者はサプライヤーに担保を提供し、商品のタイムリーな納入を保証し、為替変動や支払リスクを管理する金融商品を必要とする。信用状、オープン・アカウント・ファイナンス、貿易信用保険などの輸入金融手段は、このような状況において不可欠である。

貿易仲介セグメントは、予測期間中最も速いCAGR 5.6%を記録すると予想される。エージェント、ブローカー、ロジスティクス・プロバイダーを含む貿易仲介業者は、国境を越えて買い手と売り手をつなぎ、複雑なサプライ・チェーンを管理し、商品のスムーズな流れを確保する上で重要な役割を果たしている。世界貿易がより複雑になるにつれ、企業は規制遵守、税関手続き、国際貿易金融の複雑さをナビゲートする仲介業者への依存度を高めている。貿易仲介業者は多くの場合、特定の市場に関する深い知識を有しており、企業のグローバルな事業展開や新たなビジネスチャンスの開拓を支援している。

地域別では、2022年に北米が27.0%以上の収益シェアで市場を支配した。この地域には、大手銀行やニューヨークのような金融の中心地など、世界最大かつ最も影響力のある金融機関が存在する。これらの金融機関はグローバルなプレゼンスと広範なネットワークを持っており、国際貿易に携わる企業に幅広い貿易金融サービスを提供することができる。さらに、北米は国際貿易を重視する堅調で多様な経済を有している。米国は世界有数のモノとサービスの輸出入国である。このような貿易活動の活発さが、国境を越えた貿易に伴う複雑な金融取引をサポートする貿易金融ソリューションへの需要を自然と高めている。

アジア太平洋地域市場は、2023年から2030年にかけて最も速い年平均成長率6.7%を記録すると予想されている。アジア太平洋地域には、国際貿易の主要プレーヤーとなったインドや中国など、急成長を遂げている経済がある。この地域の中間層の拡大と消費主導型の成長は輸出入の増加につながり、こうした取引を促進する貿易金融サービスへの需要を押し上げている。さらに、アジア太平洋地域は主要なグローバル・サプライチェーンや貿易相手国に地理的に近いため、貿易活動の中心的な拠点となっている。アジア太平洋地域の戦略的立地は、アジア、欧州、北米の主要市場への便利なアクセスを提供し、国際貿易に携わる企業にとって理想的なゲートウェイとなっている。

主要企業・市場シェア

2023年9月、スタンダード・チャータードのプライベート・バンキング部門は、貿易金融に焦点を当てた独創的なオルタナティブ・クレジット・ソリューションを導入した。この枠組みの中で、スタンダード・チャータード・プライベートバンクは、これらの債権の流通を監督する独占的権限を有している。主な売掛債権は、インド、ベトナム、中国、シンガポールなどのアジアのサプライヤーと、経済協力開発機構(OECD)およびOECD加盟国のバイヤーとの取引である。このイニシアチブは、当行の目の肥えた顧客に、貿易金融の領域でユニークな投資機会を提供することを目的としている。

この分野に参入する金融機関やフィンテック新興企業の増加に伴い、競争は著しく激化している。しかし、この競争の激化は、貿易信用を求める企業にとって特筆すべきメリットをもたらしている。こうしたメリットには、より有利な金利や柔軟な返済オプションの利用が可能になり、貿易金融がより幅広い企業にとって利用しやすく魅力的なものになることなどが挙げられる。世界の貿易金融市場における著名なプレーヤーには以下のようなものがある:

BNPパリバ

シティグループ

TD銀行

UBS銀行

アラブ銀行

DBS銀行

JPモルガン・チェース銀行

サンタンデール銀行

ドイツ銀行

バンク・オブ・アメリカ・コーポレーション

本レポートでは、世界、地域、国レベルでの収益成長を予測し、2017年から2030年までの各サブセグメントにおける最新の業界動向の分析を提供しています。この調査において、Grand View Research社は、世界の貿易金融市場レポートを金融商品タイプ、サービスプロバイダー、貿易タイプ、企業規模、産業、エンドユーザー、地域に基づいて区分しています。

金融商品タイプの展望(売上高、10億米ドル、2017年〜2030年)

信用状

サプライチェーンファイナンス

信用状回収

債権金融/請求書割引

その他

サービスプロバイダーの展望(売上高, USD Billion, 2017 – 2030)

銀行

金融機関

商社

その他

貿易タイプの展望(収益、USD Billion、2017年~2030年)

国内

海外

企業規模の展望(売上高、10億米ドル、2017年~2030年)

大企業

中小企業

業界の展望(売上高、10億米ドル、2017年~2030年)

BFSI

建設

卸売/小売

製造業

自動車

海運・物流

その他

エンドユーザーの展望(売上高, USD Billion, 2017 – 2030)

輸入業者

輸出業者

貿易仲介業者

地域別展望(収益、10億米ドル、2017年~2030年)

北米

米国

カナダ

欧州

英国

ドイツ

フランス

アジア太平洋

中国

インド

日本

韓国

オーストラリア

南米

ブラジル

メキシコ

中東・アフリカ

サウジアラビア王国(KSA)

アラブ首長国連邦

南アフリカ

【目次】

第1章. 方法論とスコープ

1.1. 市場セグメンテーションとスコープ

1.2. 市場の定義

1.3. 情報調達

1.4. 情報分析

1.4.1. 市場形成とデータの可視化

1.4.2. データの検証・公開

1.5. 調査範囲と前提条件

1.6. データソース一覧

第2章. エグゼクティブ・サマリー

2.1. 市場の展望

2.2. セグメント別の展望

2.3. 競合状況のスナップショット

第3章 市場変数 市場変数、トレンド、スコープ

3.1. 市場系統の展望

3.2. 産業バリューチェーン分析

3.3. 市場ダイナミクス

3.3.1. 市場促進要因の影響分析

3.3.1.1. グローバリゼーションと国際貿易

3.3.1.2. 進化し続ける技術状況

3.3.2. 市場課題インパクト分析

3.3.2.1. 伝統的な紙ベースのプロセスの存続

3.3.3. 市場機会インパクト分析

3.3.3.1. デジタル化とブロックチェーン技術への傾向の高まり

3.4. 業界分析ツール

3.4.1. ポーター分析

3.4.2. PESTEL分析

第4章 貿易金融市場 貿易金融市場 金融商品タイプの推定とトレンド分析

4.1. 機器タイプの動向分析と市場シェア、2022年および2030年

4.2. 貿易金融市場の推定と予測:金融商品タイプ別

4.2.1. 信用状

4.2.2. サプライチェーンファイナンス

4.2.3. 文書による回収

4.2.4. 債権ファイナンス/請求書割引

4.2.5. その他

第5章. 貿易金融市場 サービスプロバイダーの推定と動向分析

5.1. サービスプロバイダーの動向分析と市場シェア、2022年と2030年

5.2. 貿易金融市場の推計と予測:サービスプロバイダー別

5.2.1. 銀行

5.2.2. 金融機関

5.2.3. 商社

5.2.4. その他

第6章. 貿易金融市場 貿易タイプの推定と動向分析

6.1. 貿易タイプの動向分析と市場シェア、2022年・2030年

6.2. 貿易金融市場の貿易タイプ別推計と予測

6.2.1. 国内

6.2.2. 国際

第7章 貿易金融市場 貿易金融市場 企業規模の推定と動向分析

7.1. 企業規模の動向分析と市場シェア、2022年と2030年

7.2. 貿易金融市場:企業規模別推計・予測

7.2.1. 大企業

7.2.2. 中小企業

【本レポートのお問い合わせ先】

www.marketreport.jp/contact

レポートコード:GVR-4-68040-133-7